Handwerkskammer » Dokumentation

Konjunkturberichte

Hier finden Sie den aktuellen Konjunkturbericht für die Region Ostbrandenburg sowie alle halbjährlichen Ausgaben ab 2006 im Archiv. Ihre Fragen beantwortet die Abteilung Gewerbeförderung.

Konjunkturbericht 1. Halbjahr 2025

Das Ostbrandenburgische Handwerk im Frühjahr 2025 – Im Bezirk der Handwerkskammer Frankfurt (Oder) – Region Ostbrandenburg werden halbjährlich Konjunkturumfragen durchgeführt. Dazu befragte die Handwerkskammer über 5.300 repräsentativ ausgewählte Handwerksbetriebe mittels eines Fragebogens zu ihrer Einschätzung der aktuellen und zukünftigen wirtschaftlichen Lage.

Die Umfrageergebnisse werden jeweils in einem repräsentativen Bericht dokumentiert und grafisch anschaulich aufbereitet.

Zusammenfassung:

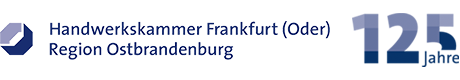

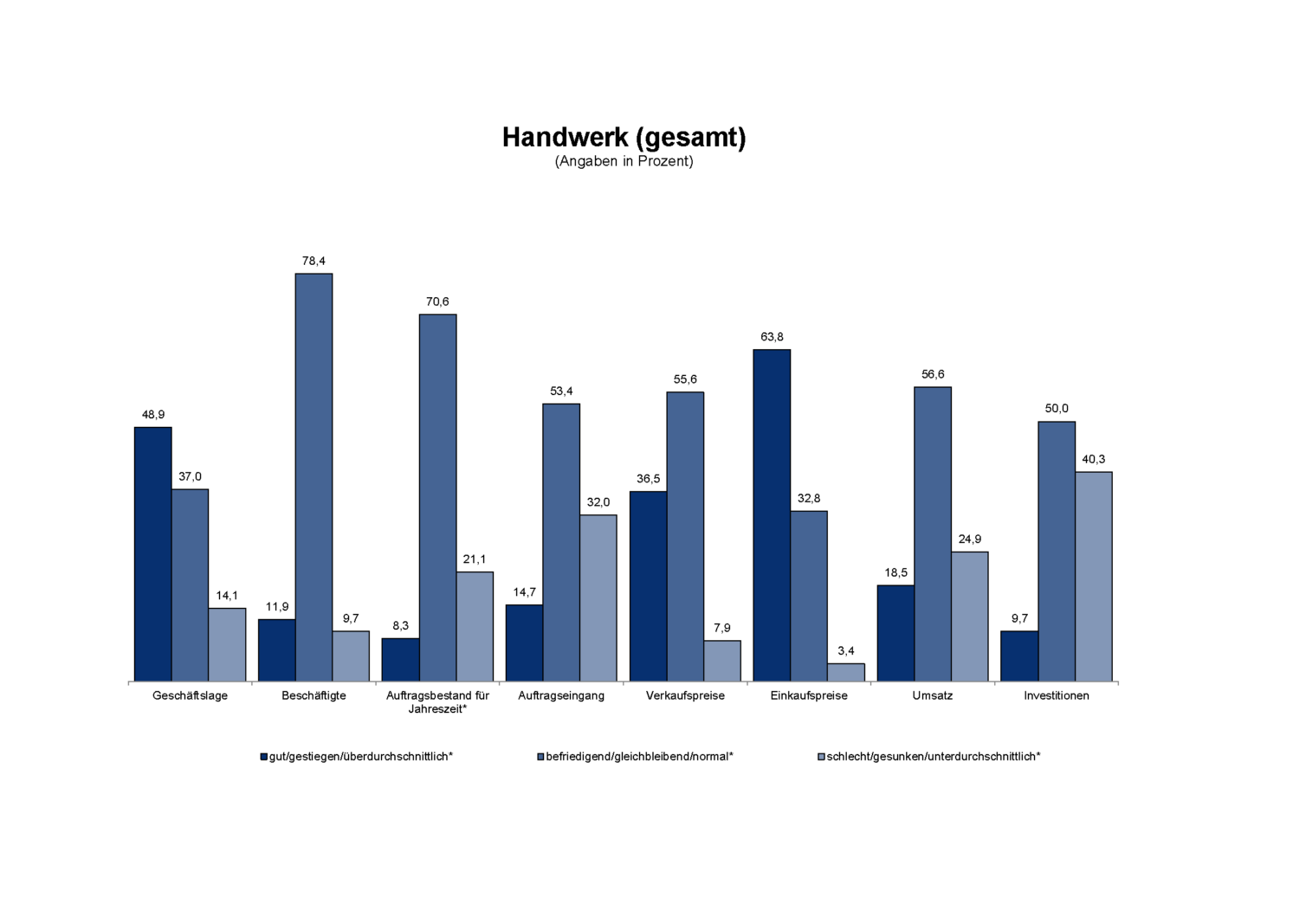

Die wirtschaftliche Lage im Handwerk bleibt auch im Frühjahr 2025 durchwachsen. Der Geschäftsklimaindex zeigt seit Mitte 2022 zwar eine leichte Erholung, verharrt jedoch bei rund 107 Punkten – deutlich unter dem Niveau früherer Jahre. Eine spürbare Dynamik bleibt aus, das Stimmungsbild ist verhalten. Das Handwerk bewegt sich in einem Spannungsfeld aus weitestgehend solider Nachfrage und wirtschaftlicher Zurückhaltung. Die Zeit stetigen Wachstums ist vorerst vorbei. Betriebe stehen unter dem Druck, flexibler zu agieren, Risiken frühzeitig zu erkennen und sich strategisch neu auszurichten – sei es in der Unternehmensführung, im Umgang mit Beschäftigten oder bei Investitionsentscheidungen.

Im Vergleich zum Frühjahr 2024 zeigt sich in vielen Kennzahlen eine leichte Eintrübung: So bewerten nur noch 39 Prozent der Betriebe ihre Geschäftslage als gut (Vorjahr: 45 Prozent), während der Anteil negativer Rückmeldungen um 2 Prozent gestiegen ist.

Die Beschäftigungslage zeigt sich im Jahresvergleich weitgehend stabil. Rund drei Viertel der Betriebe halten ihr Personal, allerdings ohne größere Expansionsimpulse – ein Hinweis auf Fachkräfteengpässe, aber auch auf unternehmerische Zurückhaltung. Gleichzeitig bleibt der Fachkräftemangel eines der drängendsten Probleme.

Auch die Auftragseingänge fallen etwas schwächer aus – 16 Prozent der Betriebe melden eine Zunahme (2024: 17 Prozent). Dagegen steigt der Anteil der Betriebe, die über einen konstanten Auftragseingang berichten von 43 auf 50 Prozent. Die Auftragsreichweiten liegen mit 10,6 Wochen unter dem Wert des Vorjahres (I/2024: 11,1 Wochen).

Die Umsatzentwicklung wurde aktuell schlechter bewertet als noch vor einem Jahr. Der Umsatzindikator steigt um 6 Zähler auf minus 20 Punkte. 17 Prozent der Betriebe melden steigende, 37 Prozent sinkende Umsätze im Berichtszeitraum. Die Umsatzerwartungen fallen tendenziell leicht besser aus als noch vor einem Jahr aus.

Besonders auffällig ist die anhaltende Belastung durch hohe Einkaufspreise: 71 Prozent der Betriebe berichten von weiteren Kostensteigerungen – ein nochmaliger Anstieg im Vergleich zum Vorjahr. Zwar konnten 43 Prozent der Unternehmen auch ihre Verkaufspreise anpassen, doch bleibt der Spielraum zur Weitergabe der gestiegenen Kosten begrenzt. Die Margen geraten zunehmend unter Druck.

Die Investitionsbereitschaft bleibt weiterhin niedrig: Nur 15 Prozent investieren überdurchschnittlich, während 44 Prozent unterdurchschnittliche Aktivitäten angeben – ein leichter Rückgang gegenüber 2024, aber insgesamt ein klares Zeichen wirtschaftlicher Vorsicht.

- Geschäftslage: Die Geschäftslage hat sich spürbar eingetrübt. Insgesamt betrachtet fällt die Beurteilung der aktuellen Geschäftslage deutlich verhaltener aus als noch vor einem Jahr. Viele Gewerkegruppen verzeichnen eine Zunahme negativer Rückmeldungen. Besonders betroffen ist das Nahrungsmittelgewerbe: Während 2024 kein Betrieb die Lage als schlecht bewertete, liegt der Anteil negativer Einschätzungen nun bei 14 Prozent. Gleichzeitig stieg der Anteil positiver Rückmeldungen von 25 auf 29 Prozent. Im Gesundheitsgewerbe sank der Anteil positiver Bewertungen von über 70 auf 50 Prozent, während 20 Prozent die Lage inzwischen negativ beurteilen. Auch im Ausbaugewerbe trübt sich die Lage weiter ein: Positive Rückmeldungen gingen von 49 auf 43 Prozent zurück, während die negativen leicht zunahmen. Im Bereich gewerblicher Bedarf zeigen sich im Vergleich zum Vorjahr ebenfalls klare Stimmungseinbrüche. Im Kraftfahrzeuggewerbe sank der Anteil positiver Einschätzungen von 54 auf 46 Prozent. Gleichzeitig verringerte sich jedoch auch der Anteil negativer Bewertungen von 20 auf 16 Prozent. Dies deutet auf ein niedrigeres, aber stabileres Niveau hin. Die personenbezogenen Dienstleistungen verzeichnen eine leicht rückläufige Stimmung: Der Anteil negativer Einschätzungen stieg von 15 auf 21 Prozent, 42 Prozent verzeichnen ein gutes Stimmungsbild. Die Bauhauptgewerke hingegen zeigen eine verbesserte Stimmung. Der Anteil positiver Bewertungen nahm zu, während weniger Betriebe ihre Lage als schlecht beurteilten.

Erwartungen: Die Erwartungshaltung im Ostbrandenburgischen Gesamthandwerk fällt dennoch insgesamt positiv aus (Geschäftserwartungsindikator: minus 4 Punkte). - Beschäftigungsentwicklung: Im Frühjahr 2025 zeigt sich die Beschäftigungslage im Handwerk weitgehend stabil, dennoch setzen sich leichte Beschäftigungsverluste fort. Während 8 Prozent der Betriebe ihre Mitarbeiterzahlen steigern, beschäftigen 17 Prozent weniger Personen. Der Beschäftigungsindikator liegt bei minus 10 Punkten. Drei Viertel der Betriebe halten ihre Belegschaft konstant. Besonders ausgeprägt ist dies im Nahrungsmittelgewerbe: 86 Prozent der Betriebe melden eine unveränderte Beschäftigung, 14 Prozent berichten von einem Anstieg – Rückgänge wurden nicht gemeldet. Im Kraftfahrzeuggewerbe hat sich die Lage im Vergleich zum Vorjahr verbessert. Der Anteil der Betriebe mit steigender Beschäftigung ist von 12 auf 16 Prozent gestiegen, der Anteil mit Rückgängen bleibt bei 18 Prozent. Auch im Bauhauptgewerbe zeigt sich eine leichte Erholung: 9 Prozent verzeichnen Zuwächse (2024: 5 Prozent), während weniger Betriebe Personal abbauten. Im Ausbaugewerbe hingegen ist die Dynamik rückläufig. Nur noch 5 Prozent berichten von steigender Beschäftigung (2024: 10 Prozent), während die Rückgänge leicht zunehmen. Deutliche Einbußen verzeichnet das Gesundheitsgewerbe. Der Anteil mit Zuwächsen sinkt von 33 auf 10 Prozent, während 20 Prozent Rückgänge melden. Auch im Bereich gewerblicher Bedarf hat sich die Lage verschlechtert: Nur 6 Prozent verzeichnen mehr Beschäftigte (2024: 15 Prozent), bei vergleichbar hohem Rückgangsniveau von 14 Prozent. Bei den personenbezogenen Dienstleistungen hat sich der Anteil der Betriebe mit sinkender Beschäftigung von 6 auf 19 Prozent verdreifacht – ein klar negatives Signal.

Erwartungen: Der Beschäftigungsindikator wird sich in den nächsten Monaten auf gleichem Niveau abbilden. - Auftragsentwicklung Im Vergleich zum Frühjahr 2024 zeigt sich aktuell eine gemischte Auftragslage. Während sich das Bau- und Dienstleistungsgewerbe stabilisiert, zeigen sich im gewerblichen Bedarf, Gesundheits- und Nahrungsmittelsektor deutliche Eintrübungen. Im Bauhauptgewerbe ist der Anteil gesunkener Aufträge von 57 Prozent auf 45 Prozent zurückgegangen, während 41 Prozent eine stabile Lage melden – ein Anzeichen für Entspannung. Auch im Ausbaugewerbe ist der Anteil gesunkener Aufträge rückläufig (33 Prozent nach 43 Prozent), während mehr Betriebe von Stabilität berichten (54 Prozent statt 43 Prozent). Im gewerblichen Bedarf ist die Stimmung deutlich eingetrübt: Der Anteil gestiegener Aufträge sank von 26 auf 17 Prozent, gleichzeitig stiegen die negativen Rückmeldungen auf 42 Prozent. Das Kraftfahrzeuggewerbe zeigt ebenfalls eine Verschlechterung: Zwar ist der Anteil gestiegener Aufträge leicht gewachsen auf 24 Prozent, jedoch auch der Anteil gesunkener (22 Prozent nach 16 Prozent). Besonders auffällig ist der Einbruch im Nahrungsmittelgewerbe. Nach 100 Prozent stabiler Lage im Vorjahr berichten 2025 nur noch 50 Prozent von Konstanz, 33 Prozent von Rückgängen und 17 Prozent von Zuwächsen. Im Gesundheitsgewerbe verzeichnen nur noch 20 Prozent gestiegene Aufträge (Vorjahr: 43 Prozent), während 30 Prozent einen Rückgang melden. Stabil blieb die Lage bei 50 Prozent. Ein positiveres Bild ergibt sich bei personenbezogenen Dienstleistungen: Der Anteil gestiegener Aufträge stieg leicht auf 21 Prozent, der Anteil stabiler Meldungen auf 55 Prozent, während Rückgänge auf 25 Prozent sanken. Die Auftragsreichweiten liegen mit 10,6 Wochen unter dem Wert des Vorjahres (I/2024: 11,1 Wochen).

- Betriebsauslastung: Während Ausbau-, Kraftfahrzeuggewerbe und gewerblicher Bedarf gut ausgelastet sind, zeigen insbesondere das Bauhauptgewerbe, das Gesundheitsgewerbe und personenbezogene Dienstleistungen spürbare Schwächen. Insgesamt melden 37 Prozent der Betriebe eine Auslastung von mindestens 90 Prozent (11 Prozent über 100 Prozent und 26 Prozent bei 100 Prozent). Weitere 14 Prozent liegen bei genau 90 Prozent, was auf ein insgesamt solides Auslastungsniveau im Handwerk hinweist. Im Bauhauptgewerbe liegt der Anteil voll ausgelasteter Betriebe hingegen nur bei 24 Prozent. Auffällig ist der vergleichsweise hohe Anteil von 26 Prozent mit lediglich 60 Prozent oder weniger Auslastung – ein Hinweis auf nachlassende Nachfrage. Stabiler zeigt sich das Ausbaugewerbe mit 46 Prozent voll ausgelasteten Betrieben, davon 15 Prozent über 100 Prozent. Auch der gewerbliche Bedarf erreicht mit 37 Prozent eine hohe Auslastung, verteilt sich aber breiter auf niedrigere Auslastungsgrade. Das Kraftfahrzeuggewerbe weist mit 48 Prozent den höchsten Anteil an Betrieben mit 90 Prozent oder mehr Auslastung auf, darunter 25 Prozent über 100 Prozent. Betriebe mit geringer Auslastung sind hier kaum vertreten. Das Nahrungsmittelgewerbe zeigt ein mittleres Bild mit einer Häufung von 29 Prozent bei 70 Prozent Auslastung. Im Gesundheitsgewerbe sind nur rund 30 Prozent stark ausgelastet, 20 Prozent erreichen lediglich 50 Prozent. Ähnlich ist das Bild bei den personenbezogenen Dienstleistungen: 22 Prozent berichten von nur halber Auslastung.

- Umsatzentwicklung: Im Vergleich zum Frühjahr 2024 zeigen sich aktuell gewerkeübergreifend deutlich negativere Tendenzen bei der Umsatzentwicklung im Handwerk. Besonders drastisch ist die Entwicklung im Gesundheitsgewerbe: Der Anteil der Betriebe mit steigenden Umsätzen sank von 57 Prozent (2024) auf 30 Prozent. Gleichzeitig stieg der Anteil mit Umsatzrückgängen von 14 auf 40 Prozent. Auch im Ausbaugewerbe ist ein Rückgang der positiven Umsatzentwicklung zu beobachten – von 19 auf nur noch 10 Prozent. Im Bauhauptgewerbe zeigt sich ein ähnliches Bild: Der Anteil an Umsatzrückgängen liegt mit 48 Prozent auf Vorjahresniveau – und damit weiter hoch –, während die positiven Meldungen von 20 auf 15 Prozent sanken. Damit bestätigt sich die anhaltend schwierige Lage am Bau. Relativ stabil bleibt das Kraftfahrzeuggewerbe. Einen deutlichen Negativtrend zeigt das Nahrungsmittelgewerbe: Während 2024 noch 50 Prozent der Betriebe von steigenden Umsätzen berichteten, sind es aktuell nur noch 14 Prozent. Gleichzeitig verzeichneten 57 Prozent Umsatzrückgänge. Im Bereich Gewerblicher Bedarf blieb der Anteil mit konstanten Umsätzen bei 43 Prozent. Die Rückgänge stiegen leicht von 37 auf 41 Prozent, 16 Prozent konnten Zuwächse erzielen. Einziger Lichtblick sind die personenbezogenen Dienstleister: Mehr als jeder vierte Betrieb meldete steigende Umsätze, über die Hälfte konstante.

Erwartungen: Die Erwartungen fallen insgesamt ausgeglichen aus: Jeweils 25 Prozent rechnen mit steigenden bzw. sinkenden Umsätzen, 50 Prozent erwarten keine Veränderung. - Preisentwicklung:

Einkaufspreise: Die Frühjahrskonjunktur 2025 zeigt: Die Einkaufspreise im Handwerk steigen weiterhin – in einigen Bereichen sogar stärker als im Vorjahr. Die Entspannungstendenzen aus dem Herbst 2024 haben sich nicht fortgesetzt. In vielen Gewerken verschärft sich die Preissituation erneut. Die wirtschaftliche Belastung für das Handwerk bleibt entsprechend hoch. Die gestiegenen Energie- und Materialkosten und höhere Löhne bleiben auch im Frühjahr 2025 wirksame Preistreiber. Besonders auffällig ist das Nahrungsmittelgewerbe, in dem inzwischen alle Betriebe von steigenden Preisen berichten. Im Frühjahr 2024 waren es noch 75 Prozent, im Herbst sank der Anteil sogar kurzfristig auf 40 Prozent. Die aktuelle Entwicklung markiert somit eine spürbare Verschärfung der Lage. Auch im Kraftfahrzeuggewerbe bleibt der Preisdruck hoch. Zwar ist der Anteil der Betriebe mit steigenden Einkaufspreisen leicht von 90 Prozent im Frühjahr 2024 auf 86 Prozent gesunken, doch von echter Entlastung kann keine Rede sein. Im Gesundheitsgewerbe zeigt sich ein gemischtes Bild. Nach einem starken Anstieg im Herbst 2024 auf 83 Prozent meldet der Frühling 2025 mit 60 Prozent wieder mehr Stabilität. Eine Erhöhung der Einkaufspreise blieb im Jahresvergleich bei den personenbezogenen Dienstleistungen aus. Im Bauhauptgewerbe liegt der Anteil der Betriebe mit steigenden Preisen derzeit bei 65 Prozent – wieder über dem Niveau der beiden Vorjahresumfragen. Im Ausbaugewerbe ist ein ähnlicher Verlauf zu beobachten: Nach einem Rückgang im Herbst 2024 zieht der Anteil der Preissteigerungen im Frühjahr 2025 wieder deutlich an. Auch im gewerblichen Bedarf zeigt sich ein Aufwärtstrend.

Verkaufspreise: Die Ergebnisse der Frühjahrskonjunktur 2025 verdeutlichen: Die wirtschaftliche Lage im Handwerk bleibt angespannt. In nahezu allen Gewerken steigen die Einkaufspreise. Zwar gelingt es vielen Betrieben, diese Kosten zumindest teilweise über höhere Verkaufspreise weiterzugeben, doch nicht im vollen Umfang. Die wirtschaftliche Belastung bleibt entsprechend hoch.Besonders deutlich zeigt sich die Situation im Nahrungsmittelgewerbe: Alle Betriebe berichten von steigenden Einkaufspreisen, aber nur 57 Prozent geben diese durch höhere Verkaufspreise weiter. Auch im Kraftfahrzeuggewerbe ist der Preisdruck weiterhin spürbar. Zwar ist der Anteil der Betriebe mit steigenden Einkaufspreisen leicht auf 86 Prozent gesunken, dennoch melden 61 Prozent gestiegene Verkaufspreise – ein Drittel hält die Preise konstant. Im Gesundheitsgewerbe zeigt sich ein gemischtes Bild: Nach einem Hoch im Herbst 2024 haben sich die Einkaufspreise stabilisiert. 80 Prozent der Betriebe geben an, ihre Verkaufspreise nun nicht verändert zu haben. Im Bauhauptgewerbe haben 46 Prozent der Betriebe ihre Preise erhöht, während 47 Prozent stabile Preise melden. Ein ähnliches Bild zeigt sich im Ausbaugewerbe: 39 Prozent berichten von Preissteigerungen, 51 Prozent von gleichbleibenden Preisen. Im gewerblichen Bedarf ist ein Aufwärtstrend bei den Einkaufspreisen zu beobachten, doch nur 42 Prozent der Betriebe melden gestiegene Verkaufspreise.

Erwartungen: Die Absatzpreise werden sich in den nächsten Monaten weiter erhöhen.

Investitionstätigkeit: Die Investitionstätigkeit im Handwerk hat sich im Vergleich zum Vorjahr weiter abgeschwächt. In allen Gewerken ist der Anteil der Betriebe mit gesunkenen Investitionen erneut gestiegen. Besonders betroffen ist das Bauhauptgewerbe, in dem nun 59 Prozent weniger investieren (Vorjahr: 50 Prozent). Auch im Gesundheits- und Nahrungsmittelgewerbe zeigt sich ein deutlicher Rückgang – Letzteres verzeichnet mit 86 Prozent den höchsten Wert. Im Ausbaugewerbe bleibt das Investitionsniveau nahezu unverändert, jedoch auf niedrigem Stand. Die Zurückhaltung zieht sich durch viele Bereiche des Handwerks und spiegelt eine pessimistische Geschäftserwartung, rückläufige Aufträge und Umsätze sowie begrenzte finanzielle Spielräume wider. Auch im Bereich des gewerblichen Bedarfs setzt sich der Negativtrend fort: 48 Prozent der Betriebe haben ihre Investitionen reduziert, nur 10 Prozent meldeten eine Steigerung. Einziger Lichtblick sind die personenbezogenen Dienstleistungen, wo der Anteil investierender Betriebe von 17 auf 26 Prozent gestiegen ist. Die Ursachen der allgemeinen Investitionszurückhaltung liegen vor allem in der konjunkturellen Unsicherheit, dem anhaltenden Margendruck und den steigenden Betriebskosten. Gleichzeitig bleibt die Bereitschaft zu größeren Ausgaben gering, solange keine klare wirtschaftliche Erholung absehbar ist.

Erwartungen: Eine Belebung der Investitionstätigkeit ist vorerst nicht zu erwarten.

Den ausführlichen Bericht entnehmen Sie bitte dem Download auf diesen Seiten.

Konjunkturbericht 2. Halbjahr 2024

Das Ostbrandenburgische Handwerk im Herbst 2024 – Im Bezirk der Handwerkskammer Frankfurt (Oder) – Region Ostbrandenburg werden halbjährlich Konjunkturumfragen durchgeführt. Dazu befragte die Handwerkskammer über 4.700 repräsentativ ausgewählte Handwerksbetriebe mittels eines Fragebogens zu ihrer Einschätzung der aktuellen und zukünftigen wirtschaftlichen Lage.

Die Umfrageergebnisse werden jeweils in einem repräsentativen Bericht dokumentiert und grafisch anschaulich aufbereitet.

Zusammenfassung:

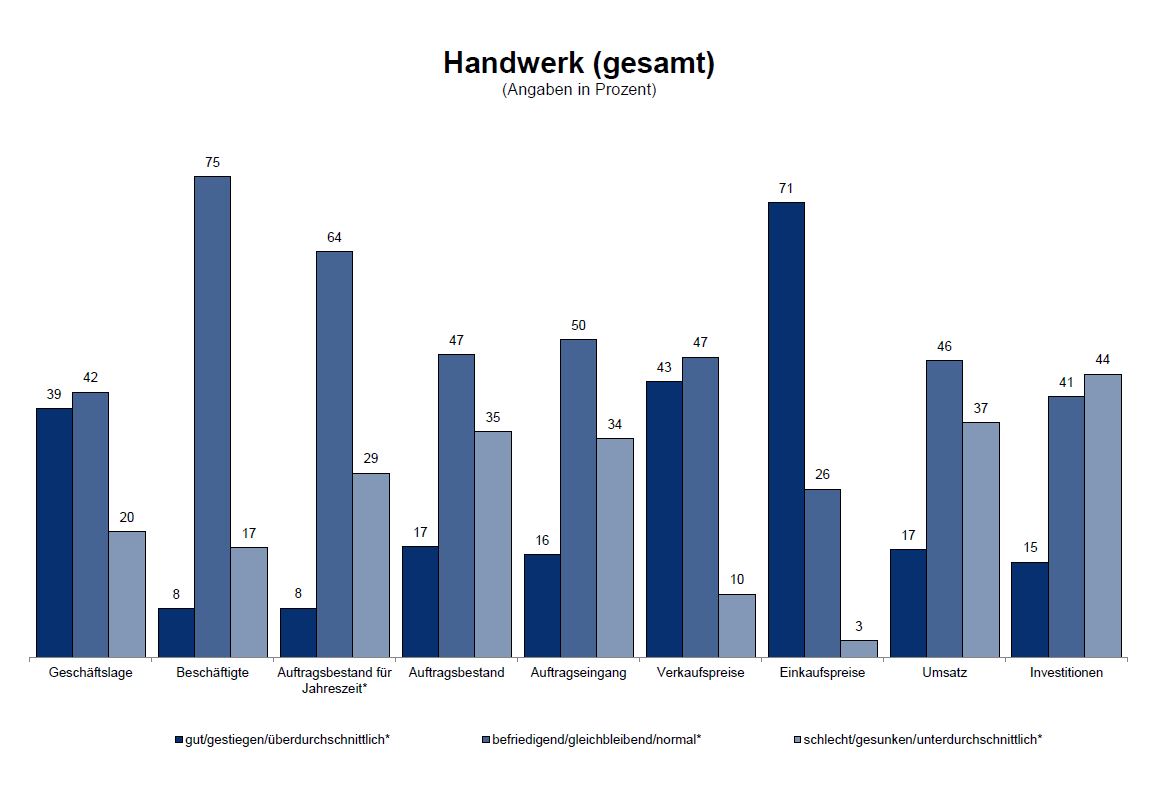

Der Geschäftsklimaindex bleibt mit 107 Punkten stabil im Vergleich zum Frühjahr 2024 und verbessert sich um 5 Punkte im Jahresvergleich. Eine breitere konjunkturelle Belebung ist jedoch nicht in Sicht.

Im Ostbrandenburgischen Handwerk beurteilen 47 Prozent der Betriebe ihre Geschäftslage als gut, während 17 Prozent sie als schlecht bewerten. Die Gesamtzufriedenheit beträgt 83 Prozent, was einem Rückgang von 3 Prozent im Vergleich zum Vorjahr entspricht. Die Geschäftserwartungen sind optimistischer, wobei die Entwicklungen in den Gewerken heterogen sind.

Der Beschäftigungsrückgang beträgt 13 Prozent, teils aufgrund fehlender Fachkräfte. In einigen Gewerken ist die Beschäftigung rückläufig, während sich in den Handwerken für den gewerblichen Bedarf und Kfz-Gewerken ein positiver Beschäftigungssaldo abzeichnet. Die Beschäftigungserwartungen bleiben zurückhaltend.

Die durchschnittliche Auftragsreichweite bleibt stabil bei 10,3 Wochen. In den Bauhauptgewerken ist ein leichter Rückgang auf 12,7 Wochen zu verzeichnen. Bei den Handwerken für den gewerblichen Bedarf steigt die Auftragsreichweite auf 14,4 Wochen. 16 Prozent der Betriebe berichten von zusätzlichen Aufträgen, während 34 Prozent einen Rückgang verzeichnen.

Die Auslastung im Ostbrandenburgischen Handwerk ist leicht rückläufig und liegt aktuell bei 72 Prozent. Erfreuliche 17 Prozent der Betriebe sind über 100 Prozent ausgelastet, vor allem im Kfz-Handwerk.

Der Umsatzindikator liegt bei minus 6 Punkten auf Vorjahresniveau. Fast jeder Zweite berichtet von gleichbleibenden Umsätzen.

Die Einkaufs- als auch Verkaufspreise steigen weniger stark an als in den Vorjahren. Nur noch 52 Prozent der Betriebe berichten von steigenden Einkaufspreisen, 46 Prozent von stabilen Preisen. 63 Prozent hielten ihre Verkaufspreise konstant.

Das Investitionsklima zeigt eine leichte Erholung: 18 Prozent planen, ihre Investitionen auszuweiten, 40 Prozent investieren gleichbleibend. Alarmierend bleibt, dass 42 Prozent ihre Investitionen kürzen.

Zusammenfassend zeigt sich, dass trotz positiver einzelner Entwicklungen im Handwerk die allgemeine wirtschaftliche Lage mit Herausforderungen verbunden ist, die umgehende politische Maßnahmen erfordern. Notwendig sind Steuer- und Abgabensenkungen, eine bezahlbare Energieversorgung sowie eine signifikante Reduzierung von Dokumentations- und Nachweispflichten. Diese Punkte sind entscheidend, um die Wettbewerbsfähigkeit und die Entwicklung des Handwerks zu fördern.

- Geschäftslage: Das aktuelle Geschäftsumfeld im Ostbrandenburgischen Gesamthandwerk wird etwas schlechter bewertet als in der Herbstbefragung 2023, zeigt sich jedoch stabil im Vergleich zum Frühjahr 2024. 47 Prozent der Handwerksbetriebe beurteilen ihre gegenwärtige Lage als gut, während 17 Prozent sie als schlecht einschätzen. Insgesamt geben 83 Prozent der Betriebe eine mindestens zufriedenstellende Bewertung ab, was einen Rückgang von 3 Prozent im Vergleich zur Vorjahresbeurteilung bedeutet. Die Geschäftserwartungen fallen hingegen optimistischer aus als im Vorjahr. Die Entwicklung der Geschäftslage zeigt sich im Herbst 2024 erneut heterogen in den verschiedenen Gewerkegruppen. Besonders positiv ist die Situation in den Handwerken für den gewerblichen Bedarf sowie bei den Gesundheitshandwerken, die sich deutlich besser entwickeln als vor einem Jahr. Auch die Kfz-Gewerke und personenbezogenen Dienstleistungsgewerke verzeichnen eine leichte Verbesserung und befinden sich auf gutem Niveau. Im Gegensatz dazu beurteilen Bäcker, Fleischer und Konditoren ihre Lage etwas schlechter als im Vorjahr. Die Ausbauhandwerke erleben signifikante Rückgänge: Nur 49 Prozent berichten von guten Geschäften, und die Stimmung hat sich bei 18 Prozent der Befragten erheblich verschlechtert. Ein ähnliches Bild zeigt sich bei den Bauhauptgewerken, wo nur noch 45 Prozent mit ihrer Geschäftssituation zufrieden sind; etwa jeder Fünfte ist es nicht mehr.

Erwartungen: Die Geschäftserwartungen deuten auf einen weiteren Rückgang der Bautätigkeit hin, wobei der Rückgang bei den Ausbaugewerken moderater ausfallen könnte als bei den Bauhauptgewerken.

- Beschäftigungsentwicklung: Die schwächere Geschäftsentwicklung im Ostbrandenburgischen Gesamthandwerk geht mit einem leichten Beschäftigungsrückgang von 13 Prozent einher (II/2023: 10 Prozent), was teilweise auf den Mangel an qualifizierten Fachkräften und Auszubildenden zurückzuführen ist. Insbesondere in den Gewerkegruppen mit schwieriger Geschäftslage dürfte auch der Rückgang der Beschäftigung infolge eines Auftragsmangels eine Rolle spielen. Dennoch präsentiert sich die Beschäftigungssituation im Herbst insgesamt ausgeglichen, da 13 Prozent der Betriebe (II/2023: 12 Prozent) in der Lage waren, zusätzliche Mitarbeiter einzustellen. Der überwiegende Anteil von 75 Prozent der Befragten hält an der derzeitigen Beschäftigungssituation fest. Einige Gewerkegruppen weisen jedoch einen negativen Beschäftigungsindikator auf, darunter der Baubereich, die Nahrungsmittelgewerke und die personenbezogenen Dienstleistungsgewerke. Die positive Stimmung bei den Handwerken für den gewerblichen Bedarf und den Kfz-Gewerken spiegelt sich in einem Anstieg der Beschäftigung wider, was auch für die kommenden Monate erwartet wird. Der Beschäftigungsaufbau im Vorjahr in den Gesundheitshandwerken hat sich hingegen abgeschwächt und bleibt aktuell auf einem stabilen Niveau.

Erwartungen: Die Beschäftigungserwartungen bleiben zurückhaltend. Abgesehen von den Handwerken für den gewerblichen Bedarf und den Kfz-Gewerken wird insgesamt ein Rückgang der Beschäftigungszahlen prognostiziert.

- Auftragsentwicklung: Im Ostbrandenburgischen Handwerk ist eine weitgehende Stagnation der Auftragsreichweiten zu verzeichnen. Die durchschnittlichen Auftragsreichweiten belaufen sich auf 10,3 Wochen (II/2023: 10,3 Wochen). In den Bauhauptgewerken sind die Auftragsreichweiten mit 12,7 Wochen lediglich um 0,3 Wochen gesunken. Ähnlich beurteilen die Ausbaugewerke ihre Auftragslage mit aktuell 10,4 Wochen (II/2023: 11 Wochen). Die positive Bewertung der Geschäftslage sowie der Beschäftigungszuwachs bei den Handwerken für den gewerblichen Bedarf scheinen auf einer stetigen Verbesserung der Auftragsreichweite zu beruhen, die nunmehr 14,4 Wochen beträgt – ein Anstieg von 3,2 Wochen im Vergleich zum Vorjahr. Dieser Trend zeichnete sich bereits in der Frühjahresbefragung ab. Auch das Kraftfahrzeuggewerbe verzeichnet einen Anstieg um 2 Wochen. Der Indikator für den Auftragseingang im Gesamthandwerk bleibt jedoch bei minus 17 Zählern und weist weiterhin auf ein Nachfragedefizit hin. 16 Prozent der Betriebe berichten von zusätzlichen Aufträgen, während 34 Prozent einen Rückgang verzeichnen. Die verbesserten Rahmenbedingungen für den Konsum, bedingt durch höhere verfügbare Einkommen, führen auch bei den personenbezogenen Dienstleistungsgewerken zu einer besseren Auftragslage: 31 Prozent melden gestiegene, 15 Prozent rückläufige Aufträge.

Erwartungen: Dennoch zeigen sich die Betriebe pessimistisch und erwarten im Durchschnitt eine Verschlechterung der Auftragslage, mit einem Saldo von minus 16 Prozent. Den stärksten Rückgang befürchten die Unternehmen des Bauhauptgewerbes mit 38 Prozent, gefolgt von den Ausbaugewerken mit 34 Prozent.

- Betriebsauslastung: Die mehr als 70-prozentige Auslastung der Betriebskapazitäten im ostbrandenburgischen Handwerk liegt im Herbst 2024 bei 72 Prozent und damit etwas unter dem Wert des Vorjahres (II/2023: 76 Prozent). Dennoch verzeichnen 16 Prozent der Betriebe eine Auslastung von über 100 Prozent. Die Kfz-Handwerke führen diese Kategorie mit 23 Prozent an, gefolgt von den Ausbaugewerken (19 Prozent), Bauhauptgewerken (17 Prozent), Handwerken für den gewerblichen Bedarf (15 Prozent) und personenbezogenen Dienstleistern (8 Prozent). Knapp 28 Prozent der Betriebe erreichen lediglich eine Auslastung von bis zu 70 Prozent, darunter etwa jeder zehnte Betrieb mit nur 50 Prozent. Mit Ausnahme der Bauhaupt- und Ausbaugewerke sowie der Kfz-Handwerke verzeichnen alle anderen Gewerke im Vergleich zum Vorjahr Zuwächse. So liegt die Betriebsauslastung bei den Handwerken für den gewerblichen Bedarf bei 72 Prozent (plus 9 Punkte), bei den personenbezogenen Dienstleistern bei 54 Prozent (plus 9 Punkte), bei den Nahrungsmittelgewerken bei 75 Prozent (plus 13 Punkte) und bei den Gesundheitshandwerken bei 83 Prozent (plus 27 Punkte). Besonders in den Betrieben mit mehr als 50 Beschäftigten hat die Auslastung abgenommen: Nur noch jeder zweite Betrieb ist mehr als 70 Prozent ausgelastet.

- Umsatzentwicklung: Die Bewertung der Umsatzentwicklung in den Gewerkegruppen fiel erwartungsgemäß differenziert aus. Der Umsatzindikator stieg geringfügig um 0,4 Prozent auf minus 6 Punkte. Dies resultiert aus einem Anstieg der Umsatzverluste um 4 Prozent auf der einen Seite und einem Umsatzwachstum um 4 Prozent auf der anderen Seite. Insgesamt bescheinigen 49 Prozent der Betriebe eine gleichbleibende Umsatzlage, während nur 23 Prozent eine gute und 29 Prozent eine schlechte Lage berichten. In den Baugewerken wird die Umsatzentwicklung spürbar durch rückläufige Auftragseingänge gedämpft. Insbesondere im Wohnungsbau fehlt es den Betrieben an Neugeschäften. Zudem nehmen die positiven Impulse im Bereich der energetischen Sanierungen ab, da die politisch bedingte Verunsicherung die Nachfrage dämpft. Im Bauhauptgewerbe berichten 30 Prozent und im Ausbaugewerbe 32 Prozent von sinkenden Umsätzen. Im Nahrungsmittelhandwerk zeigt sich ebenfalls eine rückläufige Umsatzentwicklung. Die erhoffte Geschäftsbelebung bei den Gesundheitsbetrieben bleibt aus, und 67 Prozent der Betriebe klagen über Umsatzrückgänge. Im Kfz-Handwerk und bei den Handwerken für den gewerblichen Bedarf weist der Umsatzindikator hingegen einen leicht positiven Wert auf.

Erwartungen: Die Umsatzerwartungen im Gesamthandwerk sind vorsichtig optimistisch und haben sich um 4 Punkte im Vergleich zum Vorjahr verbessert.

- Preisentwicklung:

Einkaufspreise: Laut dem Statistischen Bundesamt lag die Inflationsrate in Deutschland – gemessen als Veränderung des Verbraucherpreisindex (VPI) im Vergleich zum Vorjahresmonat – im August 2024 bei +1,9 Prozent. Dies ist das erste Mal seit über drei Jahren, dass die Inflation unter zwei Prozent liegt.

In der Frühjahreskonjunkturumfrage 2022, während der Corona-Krise, berichteten 88 Prozent der Ostbrandenburgischen Handwerksbetriebe von einem Höchststand der Einkaufspreise. Aktuell geben nur noch 52 Prozent an, dass die Einkaufspreise weiter steigen, was einen deutlichen Rückgang im Vergleich zum Vorjahr darstellt (II/2023: 64 Prozent). 46 Prozent der Unternehmen erwarten gleichbleibende Preise. Bei den Gesundheitshandwerken hat sich hingegen der Druck auf die Beschaffungskosten erhöht; hier rechnen derzeit 83 Prozent (II/2023: 69 Prozent) mit steigenden Preisen. In den anderen Gewerkegruppen mindern zurzeit Preisrückgänge bei Energie, insbesondere bei Treibstoffen, den Kostendruck.

Erwartungen: Für die kommenden Monate gehen 61 Prozent der Befragten – ähnlich wie im Vorjahr – von weiterhin steigenden Einkaufspreisen aus, während 37 Prozent stabile Preise erwarten. Besonders auffällig ist die Einschätzung der Bauhauptgewerke: Lediglich 47 Prozent (II/2023: 64 Prozent) erwarten in den kommenden Monaten eine zunehmende Preisdynamik.Verkaufspreise: Niedrigere Inflationsraten und steigende Tariflöhne könnten den privaten Konsum ankurbeln und damit auch den Absatz handwerklicher Produkte und Dienstleistungen beleben. Allerdings dämpfen erhöhte Finanzierungskosten und eine hohe wirtschaftspolitische Unsicherheit die Konsumlaune. Derzeit passen lediglich 28 Prozent der Betriebe ihre Verkaufspreise nach oben an, während 63 Prozent ihre Preise stabil halten. Dies gelingt, weil der Druck auf die Angebotspreise durch hohe Beschaffungs- und Energiepreise zuletzt nachgelassen hat. Der Verkaufspreisindikator sank im Vergleich zum Vorjahr von 29 auf 19 Punkte. Die Kfz-Branche verzeichnet mit 54 Prozent den höchsten Preissprung, gefolgt von den Ausbaugewerken mit 29 Prozent. Die stabilsten Preise bieten die Nahrungsmittel- und Gesundheitsgewerke an. Preisnachlässe sind vor allem bei den Bauhandwerken zu beobachten, was auf spürbar rückläufige Auftragseingänge zurückzuführen ist. Auch die Handwerke für den gewerblichen Bedarf ändern ihre Absatzpolitik und gewähren zweistellige Preissenkungen.

Erwartungen: Die Erwartungen für die kommenden Monate sind pessimistischer geworden. 38 Prozent der Betriebe rechnen mit weiter steigenden Verbraucherpreisen, während 52 Prozent von konstanten Preisen ausgehen. Höhere Nachlässe können sich 10 Prozent der Betriebe vorstellen, am ehesten mit 14 Prozent bei den Bauhauptgewerken, gefolgt von den Ausbaugewerken mit 12 Prozent.

- Investitionstätigkeit: Das Investitionsklima hat sich im Vergleich zu den Vorjahren nur leicht erholt. 18 Prozent der Betriebe weiten ihre Investitionen aus, während 40 Prozent auf einem konstanten Niveau investieren. Dem gegenüber stehen 42 Prozent, die ihre Investitionsausgaben gekürzt haben (II/2023: 40 Prozent). Besorgniserregend ist, dass diese Betriebe aufgrund fehlender Planungssicherheit und unzuverlässiger politischer Entscheidungen ihre Investitionen vorerst zurückstellen. Der Saldo aus gestiegenen und gesunkenen Investitionstätigkeiten bleibt mit minus 23 Punkten deutlich im negativen Bereich (plus 7 Zähler im Vergleich zum Vorjahr). Im Vergleich zum Vorjahr zeigen die Handwerke für den gewerblichen Bedarf, die Gesundheits- und personenbezogenen Dienstleistungsgewerke sowie die Kfz-Branche eine gesteigerte Investitionsbereitschaft. In den Bau- und Ausbaugewerken sind jedoch kaum zusätzliche Impulse zu erkennen.

Erwartungen: Die anhaltende Investitionszurückhaltung im Gesamthandwerk wird sich auch in den kommenden Monaten fortsetzen. Lediglich 7 Prozent der Betriebe planen zusätzliche Investitionen, während 44 Prozent ihre Ausgaben verringern.

Den ausführlichen Bericht entnehmen Sie bitte dem Download auf diesen Seiten.

Konjunkturbericht 1. Halbjahr 2024

Das Ostbrandenburgische Handwerk im Frühjahr 2024 – Im Bezirk der Handwerkskammer Frankfurt (Oder) – Region Ostbrandenburg werden halbjährlich Konjunkturumfragen durchgeführt. Dazu befragte die Handwerkskammer über 4.400 repräsentativ ausgewählte Handwerksbetriebe mittels eines Fragebogens zu ihrer Einschätzung der aktuellen und zukünftigen wirtschaftlichen Lage.

Die Umfrageergebnisse werden jeweils in einem repräsentativen Bericht dokumentiert und grafisch anschaulich aufbereitet.

Zusammenfassung:

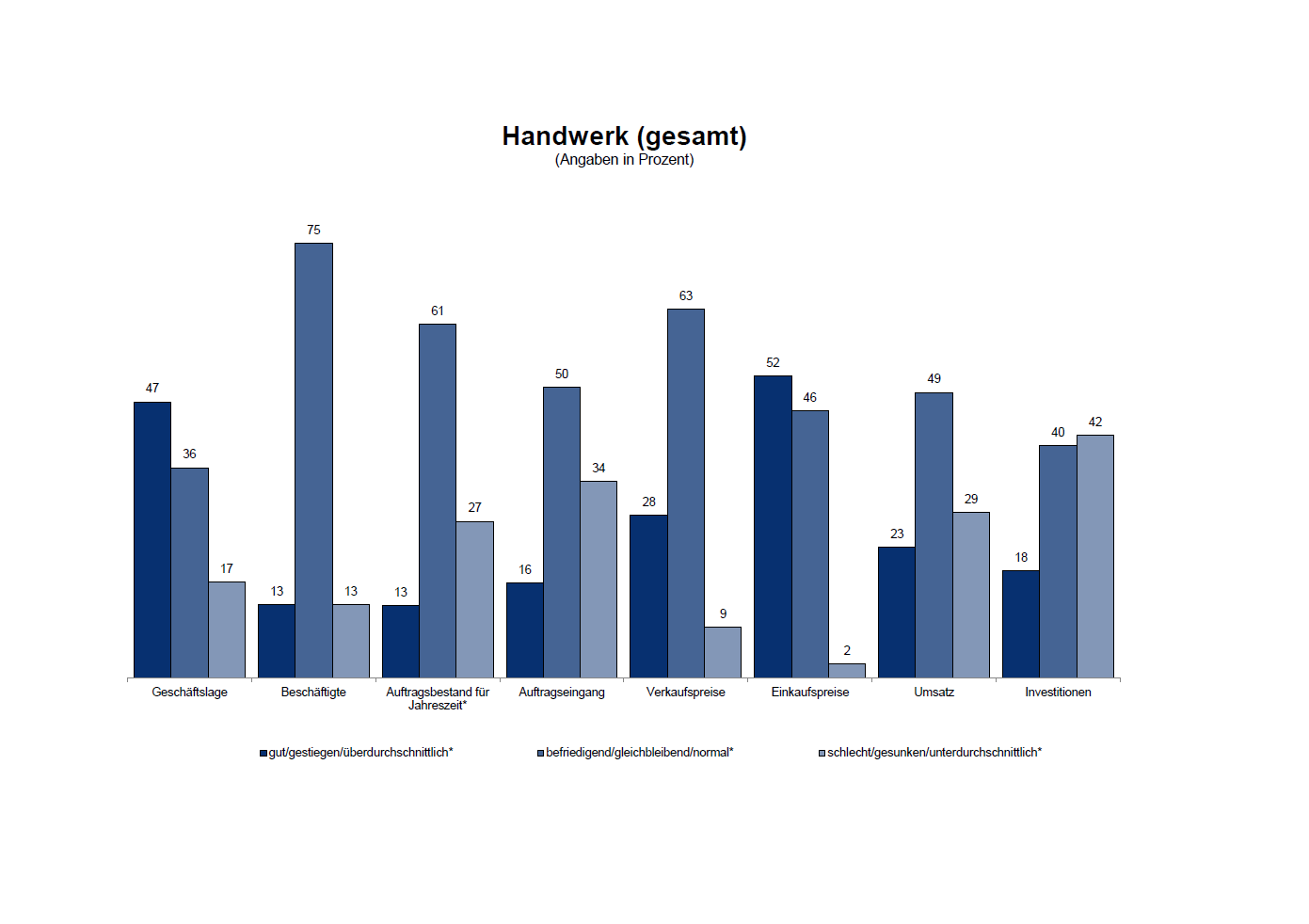

Das aktuelle Geschäftsumfeld ist aus Sicht des Ostbrandenburgischen Handwerks im Frühjahr 2024 im Vergleich zum Vorjahr weitestgehend stabil. Die Nachfrage nach handwerklichen Erzeugnissen und Dienstleistungen wird durch rückläufige Energie- und Materialkosten und einer leichten Belebung des privaten Konsums weitestgehend stabilisiert. In den Vorjahren aufgebaute hohe Auftragsbestände, insbesondere im Baubereich und den Handwerken für den gewerblichen Bedarf, tragen nach wie vor zur Stützung der Handwerkskonjunktur bei.

Wie in der Frühjahresbefragung 2023 melden 45 Prozent der Handwerksbetriebe eine gute Geschäftslage, 18 Prozent eine schlechte. Die Geschäftserwartungen fallen allerdings pessimistischer aus als in den Vorjahren. Dies spiegelt der Geschäftsklimaindex wieder, der Lage und Erwartungen bündelt. Er fällt im Vorjahresvergleich um 7 Zähler auf 108 Punkte und signalisiert damit eine abnehmende Wirtschaftsleistung des Handwerks im Frühjahr 2024.

Die Umsatzentwicklung wurde von den Handwerksbetrieben aktuell besser bewertet als noch vor einem Jahr. Der Indikator für die Umsätze im Handwerk steigt um 9 Zähler auf minus 13 Punkte. 22 Prozent der Betriebe melden steigende, 35 Prozent sinkende Umsätze im Berichtszeitraum. Die Umsatzerwartungen fallen, bis auf den Baubereich, per Saldo insgesamt positiv aus.

Die Auslastung der betrieblichen Kapazitäten im Handwerk hat sich leicht verbessert und entspricht mit 67 Prozent etwa der des Vorjahreszeitraumes (64 Prozent). Fast identisch zum Vorjahresniveau liegen mit 11,1 Wochen die Auftragsreichweiten im Gesamthandwerk (I/2023: 11,2 Wochen). Hinsichtlich der zu erwartenden Auftragslage zeigen sich die Betriebe insgesamt pessimistisch und erwarten durchschnittlich eine Verschlechterung, im Saldo minus 8,5 Prozent.

Der Beschäftigungsindikator dürfte sich in den nächsten Monaten – saisonal untypisch – tendenziell etwa auf gleichem Niveau abbilden wie derzeit. Beschäftigungsverluste im Handwerk sind vor allem auf das Fehlen von Fachkräften zur Nach- und Neubesetzung von Stellen zurückzuführen.

Die Erwartungshaltung im Ostbrandenburgischen Gesamthandwerk ist, auch unter dem Eindruck der weiter sinkenden Inflationsrate in Deutschland, auf eine relativ konstant bleibende Preisentwicklung im Einkauf ausgerichtet. Analog dazu werden sich auch die Absatzpreise nicht wesentlich verändern. Unsicherheiten im Hinblick auf die weitere konjunkturelle Entwicklung führt aufseiten der Handwerksbetriebe vor allem zu einer weiterhin starken Zurückhaltung bei Investitionen.

- Geschäftslage Zumindest für das Ostbrandenburgische Gesamthandwerk wird eine vergleichsweise ähnliche Stimmungslage wie vor einem Jahr eingeschätzt. Wie in den Vorbefragungen im Frühjahr 2023 meldeten 45 Prozent der Handwerksbetriebe eine gute, 38 Prozent eine befriedigende und 18 Prozent eine schlechte Geschäftslage. Hohe Material- und gestiegene Finanzierungskosten führen insbesondere im Wohnungsbau zu einem deutlichen Dämpfer bei Neuaufträgen im Baubereich. Dementsprechend zeigt sich die Stimmungslage in den Bauhaupt- und Ausbaugewerken aktuell eingetrübt und gegenüber der Herbstbefragung nochmals deutlich verschlechtert. Lediglich jeder Vierte der Bauhandwerker berichtet noch von guten Geschäften, fast jeder Dritte von schlechten. Besser als in den Bauhauptgewerken zeigt sich die Geschäftslage in den Ausbauhandwerken. Durch zusätzliche Nachfrageimpulse für Energieeffizienzmaßnahmen oder die Installation von PV-Anlagen melden hier (noch) 49 Prozent der Betriebe eine gute (minus 13 Prozentpunkte) und 14 Prozent (plus 5 Prozentpunkte) eine schlechte Geschäftslage. Die Geschäftserwartungen lassen allerdings einen weiteren Einbruch der Bautätigkeit erwarten, bei den Ausbaugewerken moderater als in den Bauhauptgewerken.

Erwartungen: Die Stimmungslage im Ostbrandenburgischen Gesamthandwerk fällt insgesamt pessimistisch aus (Geschäftserwartungsindikator: minus 9 Punkte). - Beschäftigungsentwicklung: Beschäftigungsverluste im Ostbrandenburgischen Gesamthandwerk setzen sich fort. Dies ist insbesondere auf das Fehlen von Fachkräften zur Nach- und Neubesetzung von Stellen zurückzuführen ist. Erneut 10 Prozent der Betriebe steigern ihre Mitarbeiterzahlen im Frühjahr, während 17 Prozent weniger Personen beschäftigen. Der Beschäftigungsindikator sinkt leicht um 2 Zähler auf minus 7 Punkte. Damit nimmt die Beschäftigung per Saldo in fast allen Gewerkegruppen ab. Der Rückgang der Bautätigkeit zeigt sich auch bei der Beschäftigungsentwicklung im Bauhauptgewebe: Knapp ein Viertel der Betriebe (23 Prozent) melden gesunkene Mitarbeiterzahlen, noch 5 Prozent steigende. Die Beschäftigtenzahlen im Ausbaugewerbe und Kraftfahrzeuggewerbe zeigen sich gegenüber der Vorjahreseinschätzung um jeweils 12 Punkte per Saldo verbessert, bei den Handwerken des gewerblichen Bedarfs um 19 Punkte verschlechtert. Einen reinen Beschäftigungszuwachs verzeichnen im Rahmen der Befragung mit plus 17 Prozent die Gesundheitshandwerke.

Erwartungen: Der Beschäftigungsindikator dürfte sich in den nächsten Monaten – saisonal untypisch – tendenziell etwa auf gleichem Niveau abbilden, wie derzeit. - Auftragsentwicklung: Zu verzeichnen ist eine weitest gehende Stagnation der Auftragsreichweiten im Ostbrandenburgischen Gesamthandwerk von durchschnittlich 11,2 Wochen im Frühjahr 2023 und 10,3 Wochen im Herbst 2023, auf aktuell 11,1 Wochen. Gegenüber der Herbsteinschätzung 2023 nahmen die Auftragsreichweiten in den Bauhauptgewerken von 13 auf nunmehr 11,1 Wochen ab. Das Auftragspolster der Ausbaugewerke nahm von 11 auf 12,7 Wochen leicht zu. Der gleiche Trend zeichnet sich bei den Handwerken für den gewerblichen Bedarf ab. Der Auftragsbestand beläuft sich hier auf aktuell 13,6 Wochen, einem Plus von 2,4 Wochen in den letzten Monaten. Auch das Kraftfahrzeuggewerbe legt um 1,6 Wochen zu.

Der Indikator für den Auftragseingang verbessert sich zwar im Ostbrandenburgischen Gesamthandwerk um 5 auf minus 22 Zähler, weist damit aber weiterhin ein Nachfragedefizit aus. 17 Prozent der Betriebe haben zusätzliche Aufträge verbucht, 39 Prozent eine geringere Auftragszahl, besonders stark in den Bauhandwerken.

Erwartungen: Die Betriebe zeigen sich insgesamt pessimistisch und erwarten durchschnittlich eine Verschlechterung der Auftragslage, im Saldo bei minus 8,5 Prozent. Den höchsten Auftragseinbruch befürchten mit 44 Prozent die Betriebe des Bauhauptgewerbes, während etwa jeder fünfte Kfz-Betrieb in den nächsten Monaten von zunehmenden Aufträgen im Werkstattgeschäft und Absatzzahlen für PKW ausgeht. Die Personenbezogenen Dienstleister verbinden mit der erwarteten leichten Geschäftsbelebung ein leichtes Wachstum ihrer Auftragsbestände. - Betriebsauslastung: Die mehr als 70-prozentige Auslastung der Betriebskapazitäten im Ostbrandenburgischen Handwerk entspricht im Frühjahr 2024 mit 67 Prozent fast der des Vorjahreszeitraumes (64 Prozent). Das bedeutet aber auch, dass ein Drittel der Betriebe eine Auslastung nur bis 70 Prozent aufweisen. Immerhin sind 16 Prozent der Betriebe über 100 Prozent ausgelastet.

Besondere die Betriebe mit mehr als 50 Beschäftigten weisen bezogen auf eine mehr als 70-prozentige Auslastung ihrer Betriebskapazitäten mit 89 Prozent einen sehr guten Wert auf, gefolgt von den Betrieben mit mehr als 10 bis 49 Beschäftigten mit einer Betriebsauslastung von etwa 78 Prozent. Bis auf die Bauhaupt- und Ausbaugewerke haben alle anderen Gewerke gegenüber der Vorjahresbetrachtung im Frühjahr zugelegt. Die Betriebsauslastung bei den Handwerken für den gewerblichen Bedarf liegt bei 82 Prozent (plus16 Punkte), in den Kfz-Handwerken bei 84 Prozent (plus 24 Punkte) und bei den Personenbezogenen Dienstleistern bei 51 Prozent (plus 6 Punkte).

Die Unterauslastung der Kapazitäten im Bauhauptgewerbe tritt deutlicher zu Tage. Waren im Herbst 2023 noch 84 Prozent gut ausgelastet, bescheinigen dies aktuell lediglich 47 Prozent. Im Ausbaubereich haben wir einen Rückgang der Betriebsauslastung auf 70 Prozent zu verzeichnen. - Umsatzentwicklung: Die Entwicklung ihrer Umsätze bewerten die Handwerksbetriebe per Saldo weiterhin rückläufig, wenn gleich auch positiver als im Frühjahr 2023. Der Umsatzindikator liegt aktuell bei minus 14 Prozentpunkten. 43 Prozent der Betriebe meldeten zwar eine gleichbleibende, jedoch nur 22 Prozent eine gute und 35 Prozent eine schlechte Umsatzlage. Durch das insgesamt schwache gesamtwirtschaftliche Umfeld fehlen weiterhin Nachfrageimpulse. Nicht zuletzt dämpft das höhere Zinsniveau vor allem im Wohnungsbau die Bautätigkeit, was sich deutlich in der Bewertung zur Umsatzentwicklung niederschlägt. Fast jeder zweite Betrieb im Bauhauptgewerbe und jeder Dritte im Ausbaugewerbe bescheinigt sinkende Umsätze. Auch fällt die Umsatzentwicklung bei den Handwerken für den Gewerblichen Bedarf per Saldo deutlich negativer aus, als noch im Vorjahr (Umsatzindikator: minus 16 Zähler auf minus 18 Punkte). Die gute Stimmungslage allerdings im Kfz-Handwerk baut auf ein besseres Auftragspolster und per Saldo eine positive Umsatzentwicklung (Umsatzindikator: plus 10 Zähler) auf. Zwar verbessert, aber weiterhin negativ, fallen die Bewertungen der Personenbezogenen Dienstleistern für die Entwicklung von Umsätzen, aus.

Erwartungen: Die sich abzeichnende Unterauslastung der Baukapazitäten stellt die Unternehmen zunehmend vor betriebswirtschaftliche Herausforderungen und führt dazu, dass auch die Umsatzerwartungen im Bauhandwerk insgesamt negativ bewertet werden, während alle anderen Gewerkegruppen optimistisch gestimmt sind. - Preisentwicklung:

Einkaufspreise: Gesunkene Energiepreise und der Preisrückgänge bei vielen Materialien minderten den betrieblichen Kostendruck, zugleich erhöhen sich die Belastung durch die an das steigende Preisniveau angepassten Löhne. Aktuell berichten 69 Prozent der Betriebe und damit stattliche 15 Prozentpunkte weniger als im Frühjahr 2023 von gestiegenen Einkaufspreisen. 28 Prozent teilen gleichbleibende Einkaufspreise mit. Preisnachlässe im Einkauf werden selten eingeräumt. Damit bewegt sich die Einschätzung (wieder) in etwa auf dem Niveau des Frühjahres 2021. In allen Gewerkegruppen ist eine Entspannung der Einkaufspreise zu wahrzunehmen. Den höchsten Wert der Stichprobe weist mit 90 Prozent steigender Einkaufskosten das Kraftfahrzeuggewerbe aus.

Erwartungen: Die Erwartungshaltung im Ostbrandenburgischen Gesamthandwerk ist, auch unter dem Eindruck der weiter sinkenden Inflationsrate in Deutschland, auf eine konstant bleibende Preisentwicklung im Einkauf ausgerichtet. 68 Prozent gehen von weiterhin steigenden Einkaufspreisen aus, 31 Prozent erwarten gleichbleibende Preise. Bis auf die Gesundheitshandwerke fällt die Einschätzung für die kommenden Monate besser aus, als noch vor einem Jahr.

Verkaufspreise: Mit 46 Prozent melden deutlich weniger Handwerksbetriebe Absatzpreiserhöhungen (minus 12 Prozentpunkte) als im Frühjahr 2023. Im langfristigen Vergleich bewegt sich die Preispolitik der Betriebe im Verkauf etwa auf dem Niveau aus dem Herbst 2021. In allen Gewerkegruppen ist der Anteil derer, die ihre Verkaufspreise anheben, gesunken. Gegenüber der Vorjahresbetrachtung fällt auf, dass vermehrt Kundenrabatte eingeräumt werden (8 Prozent). Dies geben unter anderem 13 Prozent der Bauhaupthandwerke an, offenbar eine Reaktion auf sinkende Nachfragen und abnehmendes Auftragspolster. Nachlässe räumen im einstelligen Bereich außerdem das Ausbaugewerbe, die Handwerke für den gewerblichen Bedarf, die Kfz-Betriebe und die Betriebe des Personenbezogenen Dienstleistungsgewerbes ein.

Erwartungen: Analog zu der erwarteten Preisentwicklung im Einkauf werden sich auch die Absatzpreise nicht wesentlich verändern. 47 Prozent gehen von weiterhin steigenden Verkaufspreisen aus, 44 Prozent erwarten gleichbleibende Preise. Höhere Preisnachlässe planen auch in Zukunft mit 15 Prozent das Bauhauptgewerbe, gefolgt von den Handwerken für den gewerblichen Bedarf mit 12 Prozent. - Investitionstätigkeit: Die Investitionstätigkeit verläuft im Frühjahr 2024 weiterhin mit angezogener Handbremse. 13 Prozent (plus 4 Prozent zum Vorjahr) der Betriebe haben ihre Investitionen ausgeweitet, 41 Prozent der Betriebe (minus 2 Prozent zum Vorjahr) hingegen gekürzt. Auch hier lässt sich, hinsichtlich der Investitionsneigung, ein vergleichbarer Stand wie im Frühjahr 2021 feststellen. Der Saldo aus gestiegenen und gesunkenen Investitionstätigkeiten verbleibt mit minus 27 Punkten deutlich im negativen Bereich, allerdings gegenüber dem Vorjahr um 7 Zähler verbessert.

Erwartungen: Unsicherheiten im Hinblick auf die weitere konjunkturelle Entwicklung führt aufseiten der Handwerksbetriebe vor allem zu einer weiterhin starken Zurückhaltung bei Investitionen. 44 Prozent berichten davon, Investitionsvorhaben zu verschieben oder nicht durchführen zu wollen. 10 Prozent planen zusätzlich zu investieren und beinahe jeder zweite Betrieb beabsichtigt in den kommenden Monaten gleichbleibende Investitionen vorzunehmen.

Den ausführlichen Bericht entnehmen Sie bitte dem Download auf diesen Seiten.

Konjunkturbericht 2. Halbjahr 2023

Das Ostbrandenburger Handwerk im Herbst 2023 – Im Bezirk der Handwerkskammer Frankfurt (Oder) – Region Ostbrandenburg werden halbjährlich Konjunkturumfragen durchgeführt. Dazu befragt die Handwerkskammer über 2.300 repräsentativ ausgewählte Handwerksbetriebe mittels eines Fragebogens zu ihrer Einschätzung der aktuellen und zukünftigen wirtschaftlichen Lage. Die Umfrageergebnisse werden jeweils in einem repräsentativen Bericht dokumentiert und grafisch anschaulich aufbereitet.

Zusammenfassung

Neben der weiterhin hohen Inflationsrate und damit deutlich gestiegenen Kosten ist mittlerweile ein Nachfragerückgang zu verzeichnen. Besonders deutlich spüren dies die Bauhandwerker. Auch dürfte der abermalige Zinsanstieg die konjunkturelle Entwicklung nochmals negativ beeinflussen. Mit der aktuellen Beurteilung der Geschäftslage ziehen die Ostbrandenburger Handwerker ein durchwachsenes Fazit. Im Durchschnitt sind 86% mit dem aktuellen Geschäftsverlauf zufrieden, darunter 49%, die ihre Lage mit “gut” beurteilten. Mit Zuversicht gehen lediglich 8% der Betriebe in den Jahresendspurt. Der überwiegende Teil der befragten Betriebe (65%) erwartet eine gleichbleibende Geschäftslage im weiteren Jahresverlauf. Etwa jeder vierte Betrieb prognostiziert schlechtere Geschäfte.

Der Geschäftsklimaindex sank im Ostbrandenburgischen Handwerk im Vergleich zum Frühjahr 2023 von 115 Punkten auf aktuell 102 Punkte. Im Vorjahresvergleich bildet sich der Index allerdings mit +3 Punkten ab.

Die Beschäftigungssituation in den Handwerksbetrieben blieb im Vergleich zum Vorjahr weitestgehend stabil. Der überwiegende Teil der befragten Betriebe geht von einer konstanten Beschäftigungssituation auch in den nächsten Monaten aus, allerdings bereitet der Mangel an Fachkräften nach wie vor Sorgen.

Die Umsätze stiegen im Vergleich zum Frühjahr trotz Inflation nur leicht an. Fast jeder Dritte geht inzwischen von rückläufigen Umsätzen in den nächsten Monaten aus, 17% erwarten dagegen ein Umsatzplus. Die Auslastung der betrieblichen Kapazitäten hat im Gesamthandwerk leicht zugelegt.

Neben der weiterhin hohen Inflationsrate und damit deutlich gestiegenen Kosten ist mittlerweile ein Nachfragerückgang zu verzeichnen. Auch dürfte der abermalige Zinsanstieg die konjunkturelle Entwicklung nochmals negativ beeinflussen. Auftragsrückgänge haben vorwiegend die Bauhandwerker zu verzeichnen und erwarten dies auch für die kommenden Monate.

Der Auftragsbestand im Gesamthandwerk nimmt weiter ab und beträgt im Durchschnitt 10,3 Wochen (Vorjahr: 12,3 Wochen). Insbesondere hat sich das Auftragspolster von mehr als 12 Wochen deutlich verringert, von 30% im Vorjahr auf nunmehr 19%.

Geschäftslage – Die Geschäftsaktivitäten der Handwerksbetriebe finden weiterhin in einem von multiplen Herausforderungen gekennzeichneten wirtschaftlichen Umfeld statt. Dennoch zeigt sich die Geschäftslage der Betriebe im Herbst 2023 recht robust. Ihre Geschäftslage beurteilen 49% der Betriebe als gut, 3% weniger als im Vorjahr und 37% als befriedigend. 14% der Befragten sehen sich mit einer schlechten Geschäftslage konfrontiert (Vorjahr: 12%). Drei Gewerkegruppen berichteten von einer besseren geschäftlichen Situation als im Herbst 2022, vier von teils spürbaren Verschlechterungen. Deutlich positiver bewerteten die personenbezogenen Dienstleistungsgewerke, die Nahrungsmittel- und Gesundheitshandwerke ihr Geschäftsumfeld. Die Situation im Kraftfahrzeuggewerbe bewegt sich vergleichbar auf Vorjahresniveau. Schlechter liefen die Geschäfte der Bauhaupt- und Ausbaugewerke und der Handwerke für den gewerblichen Bedarf. Der Geschäftsklimaindex, der Lage und Erwartungen der Betriebe bündelt, sank im Ostbrandenburgischen Handwerk im Vergleich zum Frühjahr 2023 von 115 Punkten auf aktuell 102 Punkte, im Vergleich zum Vorjahr ist diese Entwicklung leicht verbessert (+3 Punkte).

Erwartungen: Für das nächste Quartal rechnen sich die Betriebe eine bessere Geschäftssituation aus. 73% (Vorjahr: 65%) erwarten gute oder befriedigende Geschäfte, etwa jeder Vierte allerdings schlechtere. Die Verteilung der Erwartungen an guten und befriedigen Geschäften verschiebt sich in deutlicher Seitwärtsbewegung hin zu einer eher befriedigenden Einschätzung (65%).

Beschäftigungsentwicklung – Die Beschäftigung in den Handwerksbetrieben blieb weitestgehend unverändert. So konnten, wie vor einem Jahr, lediglich 12% der Betriebe ihre Mitarbeiterzahl erhöhen, während 10% weniger Personal beschäftigten (minus 5% zum Vorjahr). Der Beschäftigungsindikator stieg zum Vorjahr um 5 auf plus 2 Zähler. Dabei ging die Beschäftigung per Saldo am deutlichsten bei den personenbezogenen Dienstleistern mit minus 15 Zählern zurück. Ein leichtes Minus mit 2 Zählern weist das Bauhauptgewerbe auf. Alle anderen Gewerkegruppen bewegen sich per Saldo im Plus. Den deutlichsten Sprung nach vorne nahm beim Personalaufbau das Kfz-Gewerbe vor, gefolgt von den Gesundheitsgewerken. Keinen Personalabbau nahmen, in Zeiten des Fachkräftemangels, das Kfz-Gewerbe und die Gesundheitsgewerken vor.

Erwartungen: Hinsichtlich der zukünftigen Beschäftigung fallen die Erwartungen der Betriebe vergleichbar zum Vorjahr aus. Der überwiegende Teil der befragten Betriebe geht von einer konstanten Beschäftigungssituation in den nächsten Monaten aus. 82% wollen ihre Belegschaft halten, 3% planen zusätzlich Personal einzustellen, 15% rechnen mit einer Verkleinerung der Belegschaft. Der Fachkräftemangel dürfte aber auch in den kommenden Jahren eine große Herausforderung bleiben.

Auftragsentwicklung – Die Auftragsentwicklung der Handwerksbetriebe zeigt, nahezu unverändert zur Vorjahreseinschätzung, ein stabiles Bild. Demnach ist die Auftragsentwicklung bei 15% der Betriebe gestiegen, 53% bescheinigen eine gleichbleibende Auftragssituation, während wie im Herbst 2022 fast jeder Dritte von Auftragsrückgängen betroffen ist. Allerdings weist der Auftragseingang in den Bau- und Ausbauhandwerken eine deutliche Abwärtsbewegung aus. Besonders der Zinsanstieg und die gestiegenen Baupreise durchkreuzen die Eigenheimpläne privater Bauherren und führen zu Auftragsrückgängen. Der Auftragsbestand nimmt allerdings tendenziell ab und beträgt aktuell im Durchschnitt 10,3 Wochen (Vorjahr: 12,3 Wochen). Insbesondere hat sich das Auftragspolster von mehr als 12 Wochen deutlich verringert, von 30% im Vorjahr auf nunmehr 19%.

Erwartungen: In naher Zukunft wird die Auftragsentwicklung im Gesamthandwerk nahezu identisch zur aktuellen Situation bewertet. Am pessimistischsten bewerten die Bauhauptbetriebe die zukünftige Auftragslage. Jeder Zweite geht von weiter sinkenden Aufträgen aus. Von einer gesteigerten Nachfrage nach Handwerksleistungen ist allerdings u.a. aufgrund der Wärmewende auszugehen.

Betriebsauslastung – Im Ostbrandenburger Gesamthandwerk hat die Auslastung der betrieblichen Kapazitäten leicht zugenommen. Eine mehr als 70-prozentige Auslastung der Betriebskapazitäten weisen 76% der Befragten aus (plus 1%). Insbesondere die Betriebe mit mehr als 20 Beschäftigten sind gut beschäftigt. Bis auf die Personenbezogenen Dienstleister haben alle Gewerke zugelegt. Die Auslastung in den Kfz-Handwerken lag mit 83% spürbar höher als noch vor einem Jahr (plus 14%) und auch in den Gesundheitshandwerken lässt sich ein deutliches Plus gegenüber dem Vorjahr von 26% ablesen. Die Auslastung der betrieblichen Kapazitäten in den Nahrungsmittelhandwerken hat sich auf 62 % erhöht. Die Betriebsauslastung bei den Handwerken für den gewerblichen Bedarf und den Bau- und Ausbaugewerken erhöhte sich einstellig in der Spanne von 1 bis 3%. Fast jeder Fünfte Ausbaubetrieb ist unverändert über 100% ausgelastet.

Umsatzentwicklung – Die Umsätze stiegen im Vergleich zum Frühjahr trotz Inflation nur leicht an. 57% der Betriebe meldeten zwar eine gleichbleibende, jedoch nur 19% eine gute Umsatzlage. Der Umsatzindikator fiel auf minus 6 Prozentpunkte. Bei der Umsatzentwicklung waren weiter die bremsenden Effekte der hohen Energiepreise und die Verbraucherpreisinflation spürbar. Insbesondere auf die Baukonjunktur wirkten sich zunehmend die Zinserhöhungen der EZB negativ aus. Die Umsätze im Bauhauptgewerbe wurden nur noch mit 17% als gut bewertet, während 32% der Betriebe die Lage als schlecht bewerteten. Das ist ein Plus von 16% im Vergleich zum Vorjahr. Auch die Ausbauhandwerke und Gewerke für den gewerblichen Bedarf haben deutliche Dämpfer erlitten. Besser fielen die Umsatzentwicklungen vor allem in den Gesundheitshandwerken und bei den personenbezogenen Dienstleistungsgewerken aus. Leicht verbessert zeigte sich auch das Nahrungsmittel- und das Kfz-Handwerk.

Erwartungen: Die Umsatzerwartungen sind im Bauhandwerk stark und in den Ausbaugewerken verhaltend eingetrübt zu bewerten und spiegeln die verschlechterten Rahmenbedingungen wieder, während alle anderen Gewerkegruppen optimistisch gestimmt sind.

Preisentwicklung

Einkaufspreise – Sinkende Energie- und Materialpreisepreise sowie die Entspannung der Lieferketten minderten den Kostendruck für die Handwerksbetriebe. Aktuell berichten 64% der Betriebe und damit 20 Prozentpunkte weniger als im Frühjahr von gestiegenen Einkaufspreisen. Lediglich die Gesundheitshandwerke haben mit steigenden Ausgaben im Einkauf zu tun. In allen anderen Gewerkegruppen ist teils deutlich eine Entspannung bei den Einkaufspreisen zu erkennen.

Erwartungen: Dieser Trend kann sich im Ostbrandenburger Gesamthandwerk, auch unter dem Eindruck einer weiter sinkenden Inflationsrate in Deutschland, fortsetzen. 61% gehen von weiterhin steigenden Einkaufspreisen aus, 35 % erwarten gleichbleibende Preise.

Verkaufspreise – Nur teilweise konnten die Kostensteigerungen im Einkauf ausgeglichen werden. Aktuell berichten mit 37% der Betriebe von gestiegenen, 56% von gleichbleibenden Absatzpreisen. Steigende Kundenpreise lassen sich unter anderem auf steigende Lohnkosten auf einem angespannten Arbeitsmarkt zurückführen. Dabei handelt es sich um eine logische Konsequenz des Marktes, wenn die Nachfrage nach handwerklichen Produkten und Dienstleistungen auf ein eingeschränktes Angebot trifft. Der Verkaufspreisindikator fiel im Vorjahresvergleich dennoch von 58 auf 29 Zähler. Somit folgt die Entwicklung der Verkaufspreise in allen Gewerkegruppen den derzeit sinkenden Einkaufspreisen.

Erwartungen: Die Erwartungen für die nächsten Monate werden nahezu gleichbleibend beurteilt. 42% der Betriebe gehen von weiterhin steigenden, 52% von konstanten Verbraucherpreisen aus. Höhere Nachlässe (11%) stellen künftig die Bauhauptbetriebe in Aussicht.

Investitionstätigkeit – Lediglich 10% gaben an, ihre Investitionen ausgeweitet zu haben. Dem gegenüber standen 40% der Betriebe (plus 6% zum Vorjahr), die ihre Investitionsaufwendungen gekürzt haben. Der Saldo aus gestiegenen und gesunkenen Investitionstätigkeiten verbleibt mit minus 31 Punkten deutlich im negativen Bereich (minus 3 Zähler zum Vorjahr). Alle Handwerksbranchen haben im 3. Quartal 2023 per Saldo weniger investiert. Lediglich das Kfz- Gewerbe weist eine ausgeglichene Investitionsbereitschaft aus.

Erwartungen: Neue Investitionen werden im Handwerk verhaltend optimistischer geplant als noch im Vorjahr. Der Anteil der Betriebe, die in naher Zukunft investieren wollen, liegt mit 57% über dem Vorjahreswert (53%). Allerdings bremsen weiter steigende Finanzierungskosten wichtige Investitionen genauso wie die schwächelnde Auftragsentwicklung der Betriebe, insbesondere in den Bauhandwerken und Gewerken für den gewerblichen Bedarf.

Konjunkturbericht 1. Halbjahr 2023

Konjunkturbericht 2. Halbjahr 2022

Konjunkturbericht 1. Halbjahr 2022

Konjunkturbericht 2. Halbjahr 2021

Konjunkturbericht 1. Halbjahr 2021

Konjunkturbericht 2. Halbjahr 2020

Konjunkturbericht 1. Halbjahr 2020

Konjunkturbericht 2. Halbjahr 2019

Konjunkturbericht 1. Halbjahr 2019

Konjunkturbericht 2. Halbjahr 2018

Konjunkturbericht 1. Halbjahr 2018

Konjunkturbericht 2. Halbjahr 2017

Konjunkturbericht 1. Halbjahr 2017

Konjunkturbericht 2. Halbjahr 2016

Konjunkturbericht 1. Halbjahr 2016

Konjunkturbericht 2. Halbjahr 2015

Konjunkturbericht 1. Halbjahr 2015

Konjunkturbericht 2. Halbjahr 2014

Konjunkturbericht 1. Halbjahr 2014

Konjunkturbericht 2. Halbjahr 2013

Konjunkturbericht 1. Halbjahr 2013

Konjunkturbericht 2. Halbjahr 2012

Konjunkturbericht 1. Halbjahr 2012

Konjunkturbericht 2. Halbjahr 2011

Konjunkturbericht 1. Halbjahr 2011

Konjunkturbericht 2. Halbjahr 2010

Konjunkturbericht 1. Halbjahr 2010

Konjunkturbericht 2. Halbjahr 2009

Konjunkturbericht 1. Halbjahr 2009

Konjunkturbericht 2. Halbjahr 2008

Konjunkturbericht 1. Halbjahr 2008

Konjunkturbericht 2. Halbjahr 2007

Konjunkturbericht 1. Halbjahr 2007

Konjunkturbericht 2. Halbjahr 2006

Konjunkturbericht 1. Halbjahr 2006

Konjunkturberichte Archiv

Download

Die gesamte Sammlung der Konjunkturberichte finden Sie zum Download am Ende der Seite.